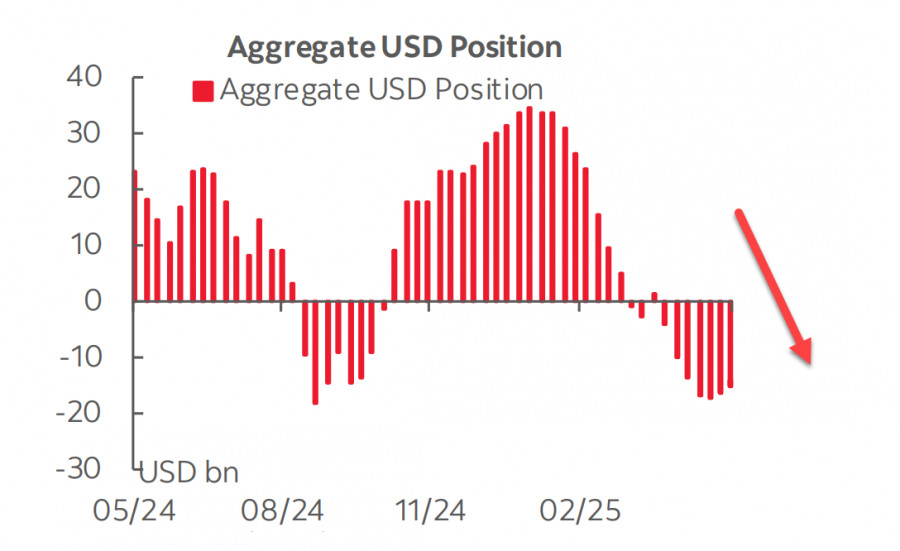

جمعے کو شائع ہونے والی تازہ ترین سی ایف ٹی سی رپورٹ سے پتہ چلتا ہے کہ امریکی ڈالر کی فروخت بند ہو گئی ہے، لیکن اس کے ساتھ ساتھ بڑی کرنسیوں کے مقابلے میں جمع شدہ مختصر پوزیشن نمایاں ہے، اور اس کی کمی انتہائی آہستہ ہو رہی ہے۔

ین، یورو اور پاؤنڈ کے مقابلے میں صرف معمولی تبدیلیاں ہوئی ہیں — ڈالر صرف اجناس سے منسلک کرنسیوں کے مقابلے میں مضبوط ہونے میں کامیاب رہا۔ مزید برآں، سونے کی لمبی پوزیشنوں میں اضافہ ہوا ہے، جو کہ مجموعی طور پر، امریکی ڈالر کے لیے گزشتہ ہفتے کے مقابلے میں مزید تیزی کے امکانات کی نشاندہی نہیں کرتا۔

اب کئی مہینوں سے، نیوز فیڈز نئے امریکی ٹیرف متعارف کرائے جانے، منسوخ کیے جانے، یا نظر ثانی کی اطلاعات سے بھری پڑی ہیں۔ مذاکرات شروع ہو رہے ہیں یا دوبارہ شروع ہو رہے ہیں۔ اس پس منظر کے درمیان، ایک اور عمل پر بہت کم توجہ دی گئی ہے- ایک یہ کہ، اگر یہ مزید ترقی کرتا ہے، تو ٹیرف کے مقابلے بازاروں پر کوئی کم اثر نہیں پڑے گا: ٹیکس اصلاحات۔ یہ وہی ہے جو ٹرمپ کا مقصد ہے کہ صنعت کو امریکہ میں بحال کرنے کے لیے سازگار حالات پیدا کرنے کے لیے یہ سکے کا دوسرا رخ ہے — ایک جگہ پر دباؤ ڈالنا اور دوسری جگہ سرمایہ کاری کی منزل قائم کرنا۔ اس طرح کے عمل کے بغیر، صرف زیادہ ٹیرف کا کوئی مطلب نہیں، کیونکہ یہ صرف افراط زر اور مصنوعات کی کمی کا باعث بنیں گے۔

یہ کہ 22 مئی کو، امریکی ایوان نمائندگان نے ایک ووٹ سے ٹرمپ کے "ایک بڑا خوبصورت بل" کو آسانی سے منظور کر لیا۔ اس بل کا مقصد 2017 کی ٹیکس کٹوتیوں کو مستقل بنانا، میڈیکیڈ جیسے سماجی پروگراموں پر اخراجات کو کم کرنا، اور قومی قرض کی حد کو $4 ٹریلین تک بڑھانا ہے۔

استحکام کو برقرار رکھنے کے لیے قرضوں کی نمو کو اقتصادی ترقی سے آگے نہیں بڑھنا چاہیے۔ ٹرمپ امریکی معیشت کو متحرک کرنے کے طریقے تلاش کر رہے ہیں، لیکن یونیورسٹی آف پنسلوانیا کے وارٹن سکول کے مطابق، نئے بجٹ کے تحت دس سالوں میں جی ڈی پی صرف 0.5 فیصد زیادہ ہو گی، جبکہ قومی قرضے میں 7.2 فیصد اضافہ ہو گا۔

قرض کی خدمت پر وفاقی بجٹ کے اخراجات پہلے ہی تقریباً 15 فیصد بنتے ہیں۔ اگر بانڈ کی نیلامی میں دلچسپی مسلسل گرتی رہتی ہے — چونکہ موڈیز کی جانب سے امریکی کریڈٹ ریٹنگ کو گھٹانے کے بعد امریکی بانڈز کو مزید قابل اعتماد نہیں دیکھا جاتا ہے — بانڈ کی پیداوار بڑھے گی، جس سے بجٹ پر مزید دباؤ پڑے گا۔ بڑھتی ہوئی پیداوار، بدلے میں، قرض کی نمو کو تیز کرے گی، کیونکہ سابقہ ذمہ داریوں کو پورا کرنے کے لیے اضافی فنڈز کی ضرورت ہوگی۔

غیر ملکی سرمایہ کاروں کے لیے اس سب کا کیا مطلب ہے؟ اگر پیداوار کم ہے اور ڈالر مہنگا ہے تو امریکی بانڈز خریدنے کی کوئی وجہ نہیں ہے۔ اس کے مطابق، بجٹ کے لیے فنڈز کو اپنی طرف متوجہ کرنے کے لیے، ڈالر کے کمزور ہونے کے دوران پیداوار زیادہ رہنا چاہیے۔ صرف وقت ہی بتائے گا کہ آیا یہ منظر نامہ عملی شکل اختیار کرتا ہے، لیکن فی الحال یہ سب سے زیادہ حقیقت پسندانہ دکھائی دیتا ہے۔

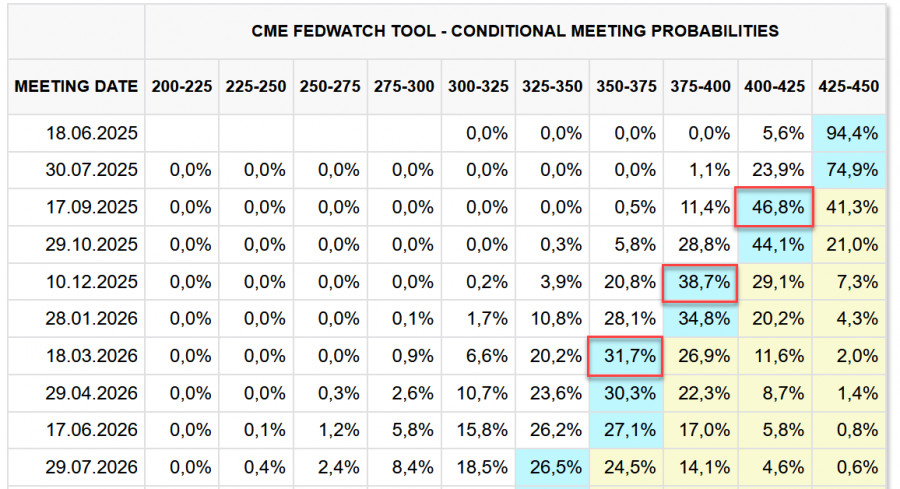

زیادہ پیداوار بتاتی ہے کہ مارکیٹ کا خیال ہے کہ فیڈ شرحوں میں کمی کے لیے جلدی نہیں کرے گا۔ فی الحال، مارکیٹ 2025 میں صرف دو شرحوں میں کمی کی توقع کر رہی ہے، پہلے اب جولائی سے ستمبر تک یا پھر کیو 4 کے آغاز میں بھی۔ تاہم اس سے ڈالر مضبوط نہیں ہوا۔ یہاں تک کہ یکم جولائی سے یورپی یونین کی درآمدات پر 50% محصولات عائد کرنے کی تیاری کے بارے میں ٹرمپ کا جمعہ کا بیان صرف ڈالر کے عارضی استحکام کا سبب بنا، اس میں کوئی بڑی بحالی نہیں جیسا کہ چند ماہ قبل ہوسکتا ہے۔ فیڈ حکام، مجموعی طور پر، مارکیٹ کے جذبات کی عکاسی کرتے ہوئے، انتظار کرنے اور مشاہدہ کرنے کی ضرورت پر زور دیتے ہیں۔

تجارتی شراکت داروں پر مسلسل دباؤ کے ذریعے مینوفیکچررز کو پیداوار کو امریکہ منتقل کرنے پر مجبور کرنے کی ٹرمپ کی کوشش شروع سے ہی کافی قابل اعتراض دکھائی دیتی ہے۔ سطح پر، چیزیں ٹھیک نظر آتی ہیں — بہت بڑی صارف اور کیپٹل مارکیٹ، سازگار ٹیکس نظام، سبسڈی وغیرہ۔ لیکن خطرات واضح طور پر فوائد سے کہیں زیادہ ہیں — لیبر کی زیادہ لاگت، ہنر مند کارکنوں کی نمایاں کمی، ایشیا میں واقع اہم سپلائر کلسٹرز سے علیحدگی، اور اس طرح کے اقدام کے لیے بہت زیادہ سرمائے کے اخراجات، خاص طور پر ایپل جیسے بڑے اداروں کے لیے۔

ایس اینڈ پی 500 انڈیکس 5780 سپورٹ لیول پر ایک مختصر پل بیک کے بعد ترقی کو دوبارہ شروع کرنے کے لیے تیار دکھائی دیتا ہے۔ اس سطح سے اوپر رہنے سے انڈیکس نے مزید مضبوطی کا امکان ظاہر کیا ہے۔

انڈیکس نے ٹرمپ کی طرف سے یورپی یونین کی اشیا پر 50% ٹیرف کی آخری تاریخ کو 9 جولائی تک بڑھانے پر مثبت ردعمل کا اظہار کیا۔ مزید برآں، امریکی وزارت خزانہ نے چین کے ساتھ مذاکرات کے نقطہ نظر کے بارے میں پر امید تبصرے کیے ہیں۔ میکرو اکنامک ڈیٹا بھی سازگار تھا — بے روزگاری کے دعوے 227,000 تک گر گئے، مئی کے لیے کاروباری سرگرمی کا انڈیکس 52.1 پوائنٹس تک بڑھ گیا، اور گھروں کی فروخت میں کمی توقع سے کم شدید تھی۔ کمپنی کی رپورٹیں تصویر میں اضافہ کر سکتی ہیں—ژومیا کی رپورٹ 27 مئی کو، این ویڈیا کی 28 مئی کو ہے—لیکن مجموعی طور پر، گھبرانے کی کوئی وجہ نہیں ہے، اور ایسے حالات میں، تاریخی نمونے زوال کے مقابلے میں ترقی کے حق میں ہیں۔

اسی دوران، ابھی بھی ریلی کی چند ٹھوس وجوہات ہیں۔ کساد بازاری کا خطرہ برقرار ہے، خاص طور پر موڈیز کی طرف سے امریکی خودمختار کریڈٹ ریٹنگ میں کمی کے بعد۔ منگل کو، اپریل کے لیے پائیدار سامان کے آرڈر کا ڈیٹا شائع کیا جائے گا، اور مارکیٹوں کو مثبت نتائج کی توقع نہیں ہے۔ ایس اینڈ پی 500 کمی کے ساتھ جواب دے سکتا ہے۔ ہم اس بات پر یقین رکھتے ہیں کہ یو ایس سٹاک مارکیٹ میں اوپر کی نسبت نیچے کی طرف رجحان ہونے کا زیادہ امکان ہے، اور یہ کہ امریکی مینوفیکچرنگ کو بحال کرنے کے لیے ٹرمپ کی بے چین کوششیں بالآخر ناکامی سے دوچار ہیں۔